【家電コンサルのお得な話・89】 7月末、大阪国税局 インボイス登録センターから「重要書類在中」と朱書きされた封書が届いた。中を確認するとアンケート、インボイス制度の案内リーフ、登録申請書、申請書の記載要領の計4枚が入っていた。リーフに目を通すと、今回のアンケートは「令和2年分の消費税の申告をしており、登録申請されていない方」を対象にしているとのこと。封書がインボイス制度を思い出すキッカケになった。

【画像付きの記事はこちら】

●免税事業者も消費税を納税する義務を負う

インボイス制度については、すでに多くの方がご存じだろうし、以前、このコラムでも解説したため説明は省略させていただく。詳細は関連記事を参照してほしい。

<関連記事>

知らないと税負担増につながる「インボイス制度」とは?

https://www.bcnretail.com/market/detail/20211016_248812.html

インボイスの登録については、「取引先との都合上、登録は必須」と考えていたが「まだ期間があるし・・・」とついつい後回しになっていた。いつしかそのこと自体も忘れていたため、今回の封書の到着は思い出すいいキッカケになった。早速、アンケートと申請書を記入して返送した。筆者のように申請を済ませていない方や検討中の方も、まだ多いのではないだろうか?

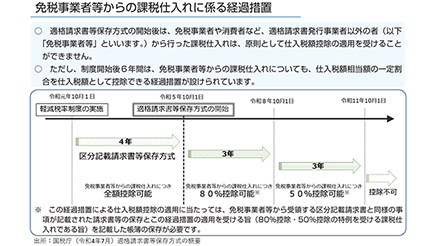

特に免税事業者の方は、「消費税を納税する義務を負う」ようになるため相当の負担増となる。ただし、インボイス制度の開始後6年間は図のように、免税事業者からの課税仕入れについても、仕入額相当額の一定割合を仕入税額として控除できる経過措置が設けられている(図参照)。

例えば、2023年(令和5年)10月1日から3年間は免税事業者等からの課税仕入れに付き「80%の控除が可能」となる。具体的には100円の仕入税額相当額なら80円を仕入税額とみなして控除できるということである。

しかし、この場合でも逆に考えれば「20%は控除できない」ため、「免税事業者等を利用する課税事業者がどう考えるか?」は全く別の問題であり、自社を選んでもらえるかどうかの選択権は100%、利用する課税事業者側にあるということだ。

免税事業者等としては経過措置期間が設けられているとしても、経過期間に入り、「取引先が去ってからでは遅い」ため、「取引先からインボイスを求められるかどうか?」を今から十分に検討・確認しておくことが大切だろう。

また、消費税の税負担を少しでも軽減するには、簡易課税制度の利用も方法の一つである。次回(9月)のコラムでは「簡易課税制度」について解説してみたいと思う。(堀田経営コンサルタント事務所・堀田泰希)

■Profile

堀田泰希

1962年生まれ。大手家電量販企業に幹部職として勤務。2007年11月、堀田経営コンサルティング事務所を個人創業。大手家電メーカー、専門メーカー、家電量販企業で実施している社内研修はその実戦的内容から評価が高い。

コメント