老後を安心して過ごすための資産形成の救世主として注目されている「新NISA」。専門家たちが推奨する投資方法は「長期積み立て」ですが、「教育・住宅資金の手当てが終わった中高年世代が老後に備えるなら、一括投資も選択肢に入れたほうがいい」と、証券アナリスト(CMA)資格も持つ日本経済新聞編集委員、田村正之氏は言います。田村氏の著書『間違いだらけの新NISA・イデコ活用術』より、詳しくみていきましょう。

老後に備えるには「一括投資」も選択肢に

では、教育・住宅資金の手当てが終わった中高年からではどうでしょうか。50歳まであまり投資しておらず余裕資金が預貯金で眠っている人もかなりいると思います。この場合、つみたて投資枠と成長投資枠を両方使って一括投資を組み合わせて、キャッチアップすることが大事です。

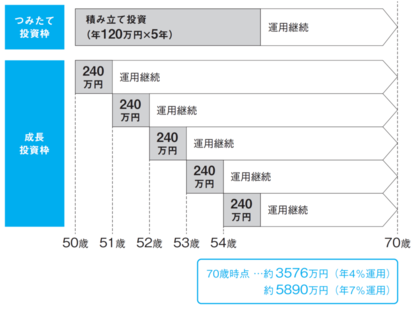

余裕資金が十分にある場合のベストシナリオは、できるだけ早い時期に枠を埋めることでした。50歳から[図表1]のようにつみたて投資枠と成長投資枠で5年間で1,800万円の枠を埋め70歳まで運用を続けた場合、4%という保守的な運用でも70歳時点で3,240万円が見込めます。7%運用であれば5,890万円です。70歳まで運用できる資金ならやはり全世界株投信がお勧めですが、値動きをマイルドにしたければ債券を一定程度組み入れた「eMAXIS Slimバランス(8資産均等型)」など低コストのバランス型投信でも大丈夫です。

しかし多くの人はキャッチアップ枠を使い切るだけの預貯金はないでしょうし、短期間の集中投資は怖いという人もいると思います。60代後半でも働いている男性は3割を超えていますから、目先、取り崩しが必要ない状況にある場合は、積み立てを継続するのもひとつの考え方です。

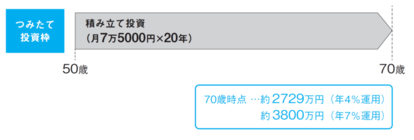

仮に月7万5,000円を20年積み立て続けると、年4%運用でも約2,729万円、7%運用なら3,800万円が見込めます。

以上は、あくまでも現預金や収入に余力のある人の計算例で、もちろん全員ができるわけではありません。無理のない範囲でキャッチアップを考えてみていただければと思います。

「積み立て」と「一括投資」、どちらが増えやすい?

筆者は20年ほど前から、新聞などで「何が上がるか当てなくてもいい。資産形成層は世界全体に積み立て投資をしておけばいい」と書き続けてきたのですが、読者の多くは「目先何が上がるか知りたい」というニーズが多く、筆者の記事はあまり人気がありませんでした(涙)。

しかしここ数年、つみたてNISAの人気などを背景に、逆に「長期積み立てが絶対正しい」あるいは「積み立てにあらずんば投資にあらず?」的な情報があふれるようになってきました。そうすると成長投資枠をキャッチアップのために比較的短期で使うことも危ない、ということになりますが、それはそれで少し違います。

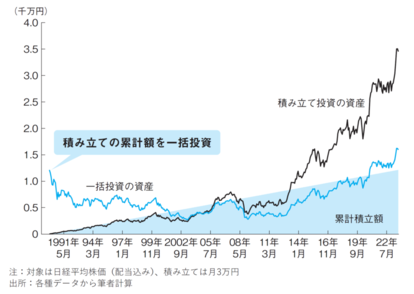

積み立てと一括投資のどちらが増えやすいかというと、投資対象の値動き次第であって、一括投資が悪いわけではありません。バブル最高値だった1989年以降の日本株投資の成績を示す[図表3]のグラフをみてください。

黒い線は日経平均株価への積み立て投資の成績です。網掛けした部分が累計積立額ですが、2023年8月末現在、その2.8倍にもなっています。同じ金額ずつ買うので安いときにたくさん買えて平均コストが下がり、2010年以降の株価上昇で資産が大きく増えました。

青い線は、積み立て投資した場合の最終的な投資額と同じ額を、最初の時点で一括投資していた場合の資産です。投資成績は圧倒的に積み立てに負けています。過去の日本株のように、下がった時期が長くて、その後上向くようなパターンだと、積み立てが一括より増えます。

ここで、「あれ? 日本株は1989年末の高値を抜いてないのに、なぜ一括投資でも累計積立額より増えているの?」と思う人もいるかもしれません。その理由は、皆さんが通常目にする日経平均株価は、銘柄の値動きだけを示す指数であるのに対し、ここで使っている日経平均株価は「日経平均トータル・リターン・インデックス」という配当を含む指数を使っているからです。

投資の成績は本来、配当を含めたトータルリターンで考えるべきです。実際、日経平均株価連動の投信を買うと、組み入れ銘柄の配当も資産に加わり続けますので、投資成績はこの配当込み指数に沿ったものになります。長期低迷の日本株ではありますが、「真の実力」である配当込み指数であれば、すでに日本株も1989年末の最高値を抜いていることを知っておきましょう。

積み立て投資の成績が常に良いわけではない

しかし配当込みでも1989年末の高値に比べて少ししか増えておらず、圧倒的に積み立て投資の勝利であることに変わりはありません。様々なメディアが日本株の過去の例を基に「積み立て投資絶賛」の記事を出し続けています。

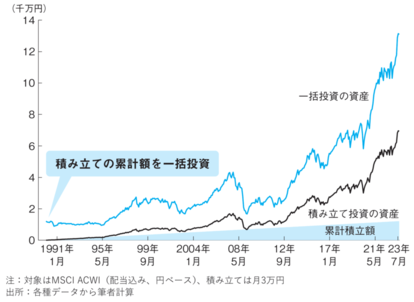

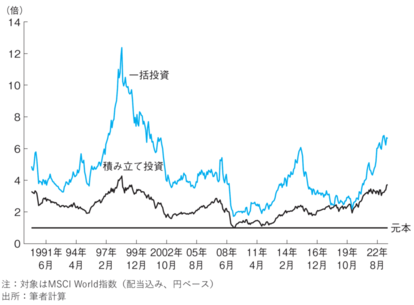

けれども、積み立て投資の成績が常に良いわけではありません。[図表4]は世界株をみたもの。黒い線が積み立て投資の資産で青い線が1989年末に一括投資したときの資産です。世界株の場合は一括投資した方が圧倒的に資産が増えています。

基本的に長い間右肩上がりの相場であれば、最初にドン、と一括投資した方が資産は増えやすいわけです。世界株のように長期で右肩上がりが期待できる資産なら、一括投資も有力な選択肢であることがわかります。

ただし、投資成績は時期により変わります。20年間、世界株に積み立て投資と一括投資をした場合に、20年目で資産が投資額の何倍になったかを、これまでと同じように1990年1月までの20年、2月までの20年……というふうに、終了時期を1ヵ月ずつずらして示したのが[図表5]です。やはりほぼすべての時期で一括投資の資産の方が積み立て投資の資産を上回っています。上回り方は時期によって異なりますが、全体をならすと一括投資は積み立て投資の約2倍の資産になっています。

これは当たり前で、[図表6]のように、じわじわと投資額が積み重なっていく積み立て投資の場合、実際に市場で運用したお金の量は一括投資の約半分です。一括投資は最初からすべての投資額について長期運用できる一方、積み立て投資では最後の方に拠出したお金は、短期間しか運用に回せないことになります。

もうひとつ重要なことがあります。世界株への20年の積み立て投資の場合、大半の時期では累計積立額(グラフの元本の横線)に対し資産は大きく増えていましたが、リーマン・ショック後の2009年2月までの20年の期間だけは累計積立額に対しトントンでした。

しかし一括投資の場合は、2009年2月までの20年でも累計積立額の2倍の資産が作れていました。最初から多くの資金を投入できたため資産の増え方が大きく、リーマン・ショック後の下落を吸収できたのです。

多くの人は積み立て投資の方が一括投資よりもリスクが少ないというイメージがあるので、なんとなくリーマン・ショック後の最安値の時期は積み立て投資の方が資産が多かったはずだと考えています。しかしデータはそうではなく、一括投資の方が元本割れしづらいことを示しています。

NISAの新規投資期間、非課税期間も恒久化されたことで、アドバイザーなどの多くは「高齢者でも20年の積み立てを考えるべき」としています。しかし過去のデータをみると、元本割れを防ぐためにも、早い時期に資金をまとめて投資しておくことが有効です。

田村 正之

編集委員

コメント